Самозанятость — это особый налоговый режим, который в виде эксперимента был введен в России с января 2019 года сроком на 10 лет. Официально самозанятые называются «плательщиками налога на профессиональный доход» (НПД). В чем суть этого налогового режима — минимальная налоговая нагрузка, минимум работы с бумагами и документами и отсутствие необходимости дополнительной отчетности перед налоговой инспекцией.

Режим можно считать переходным — это еще не бизнес в полном понимании, но, по крайней мере, ситуация, когда человек способен сам обеспечить себя работой и доходом. С точки зрения борьбы с безработицей и вывода из тени налогоплательщиков подход очень грамотный. Разберем подробнее, как это работает и как стать самозанятым.

- Самозанятые: кто это

- Как работает режим налога на профессиональный доход

- Плюсы работы в режиме самозанятости

- Как стать самозанятым: инструкция по регистрации

- Коротко о главном

Самозанятые: кто это

С июля 2020 года режим самозанятости действует на всей территории России. Перейти на этот режим могут люди с 14 лет — как граждане России, так и граждане стран, входящих в Евразийский экономический союз, и граждане Украины.

Режим плательщика налога на профессиональный доход очень демократичен, его могут выбирать и ИП без наемных сотрудников, и люди, работающие в найме, но имеющие дополнительный доход. Даже госслужащие имеют право стать самозанятыми в 2025 году, но для них разрешен доход только от одного вида деятельности — сдачи в аренду жилых квартир или частных домов.

Как работает режим налога на профессиональный доход

Человек, который выбрал режим НПД, не платит со своих доходов налог на доходы физических лиц (НДФЛ), составляющий 13 %, а в отдельных случаях 15 %. Также он освобождается от фиксированных взносов в пенсионный фонд. Вся налоговая нагрузка на такого плательщика — 4 % при работе с физическими лицами, и 6 % при работе с ИП и компаниями. Величина налога зафиксирована до конца 2028 года. Есть гарантии, что в этот период налоговая нагрузка расти не будет.

Важно, что плательщик НПД уплачивает налог только в случае, если у него был доход, а если в какие-то месяцы дохода не будет, платить ничего не придется.

Это отличает самозанятого от ИП, которые платят фиксированные взносы в любом случае. В 2025 году фиксированный взнос ИП составит 49 500 Ꝑ в год.

При регистрации в качестве плательщика НПД каждый новый самозанятый автоматически, без заявлений и дополнительных действий, получает бонус от государства в виде 10 000 рублей на уплату налогов. Пока эта сумма не исчерпана, фактически человек будет платить 3 % при работе с физическими лицами, и 5 % — при работе с бизнесом.

Плательщики НПД не обязаны лично появляться в налоговой инспекции — и выставление счета на уплату налога, и сама уплата проводятся дистанционно.

Но есть одно «но» — это ограничение суммы дохода. Максимальный доход не должен превышать 2,4 млн Ꝑ в год. При этом никаких ограничений по месячному заработку нет. Человек может в один месяц заработать 300 000 рублей, а в следующий не работать и не зарабатывать вообще. Главное — не выйти за годовой лимит.

Если доход превысил 2,4 млн Ꝑ в год, статус самозанятого автоматически аннулируется. Все последующие доходы физического лица будут облагаться НДФЛ. Если статус был получен ИП, то или он в течение 20 дней подаст в свою налоговую заявление о переходе на «упрощенку», или автоматически перейдет на общую систему налогообложения.

Плюсы работы в режиме самозанятости

Как у любой медали, у режима НПД две стороны. Сначала про светлую:

- очень быстрый и простой процесс регистрации без посещения налоговой;

- отсутствие требований по применению ККМ (контрольно-кассовой машины);

- отсутствие необходимости сдавать налоговую отчетность и декларацию о доходах;

- автоматическое начисление налога — не придется ничего считать;

- возможность совмещать режим с работой в найме без прерывания стажа, идущего в зачет с точки зрения пенсионного фонда;

- отсутствие фиксированных взносов;

- возможность добровольно платить взносы в пенсионный фонд и накапливать пенсионные баллы;

- нет привязки к конкретному виду деятельности — можно одновременно получать доходы от копирайтинга, сдачи квартиры в аренду, выгула собак и продвижения сайтов;

- возможность работать в любом регионе России в отличие от патентной системы, где патент выдается на работу в конкретной области/конкретном крае;

- наряду с ИП можно получить помощь от государства — субсидию на продвижение, например, на создание сайта или размещение рекламных материалов.

Минусы работы в режиме самозанятости

О темной стороне режима НПД есть смысл поговорить подробнее.

Есть ограничения по видам деятельности

Самозанятый не может быть детективом или частным охранником. Также ему запрещены:

- перепродажа любых товаров;

- производство и продажа подакцизных товаров — например, сигарет;

- добыча полезных ископаемых;

- продажа товаров, которые маркируются в системе «Честный знак» — например, туалетной воды;

- курьерская служба — перевозка чужих товаров как отдельный вид деятельности не подпадает под НПД.

Есть ограничения по видам доходов

Не все доходы предусматривают уплату налога на профессиональный доход. Под налоговый режим не подпадают:

- доходы от продажи автомобиля/спецтехники;

- доходы от аренды/продажи нежилой недвижимости, включая апартаменты;

- доходы от сотрудничества вне штата с работодателем, в штате которого человек работал менее 2 лет назад;

- доходы от продажи личного имущества, например, от продажи шубы на Avito;

- доходы от продажи ценных бумаг (акций, облигаций) и долей в уставном капитале компаний.

Нет социальных гарантий

Сейчас рассматривается законопроект о возможности оплаты людям, работающим на НПД, больничных листов. Пока же никаких социальных выплат нет — ни больничных, несмотря на отчисления в ФОМС, ни отпускных. Трудовой стаж самозанятым тоже не идет, а пенсионные баллы они могут только купить за свои деньги.

Нет и возможности получать налоговые вычеты за покупку жилья, обучение, лечение. Логично, так как плательщики налога на профессиональный доход не платят НДФЛ, который и возвращают с применением вычета от государства.

Нет возможностей роста

Человек, выбравший режим НПД, не имеет права нанимать наемных сотрудников. Он должен работать только самостоятельно, один, своими руками. Из-за этого часто режим НПД рассматривают как временное решение для микробизнеса, который, когда вырастет, перейдет в статус ИП.

Есть влияние на пособия и субсидии

Пенсионеры, которые зарегистрировались как самозанятые, могут потерять часть льгот даже в случае, если заработки в этом статусе у них копеечные — например, от ведения блога в Дзене. При этом пенсионер на режиме НПД не считается работающим, и сохраняет право на индексацию пенсий — а вот льготы и субсидии, которые зависят от уровня дохода, оказываются под вопросом.

При обращении на биржу труда человек, который зарегистрирован как плательщик НПД, будет получать предложения не по специальности, по которой работал когда-то в найме, а совершенно любые, от почтальона до дворника. Кроме того, его пособие по безработице будет рассчитываться не исходя из его прошлого заработка в найме — оно будет минимальным в соответствии с установленными нормами, сейчас это около 1 500 рублей в месяц.

Есть сложности с социальным статусом

До сих пор официально не знают, что такое НПД, почти все государственные структуры, за исключением налоговой службы.

Личный опыт: при получении загранпаспорта в Федеральной миграционной службе пришлось указать статус «безработная» — так как статуса «самозанятый» в анкете просто нет.

И в целом при заполнении анкет в разных присутственных местах часто есть возможность выбрать только либо режим работы в найме, либо ООО или ИП, либо статус «безработный».

Многие банки игнорируют официальную справку о подтверждении дохода плательщика НПД, которую выдает налоговая служба — получить или рефинансировать кредит для человека становится проблемой.

Пока НПД остается только и исключительно налоговым режимом, а не социально-трудовым статусом. Возможно, это будет меняться, и я как самозанятая на это очень надеюсь, но пока — так.

Как стать самозанятым: инструкция по регистрации

Есть несколько возможностей регистрации.

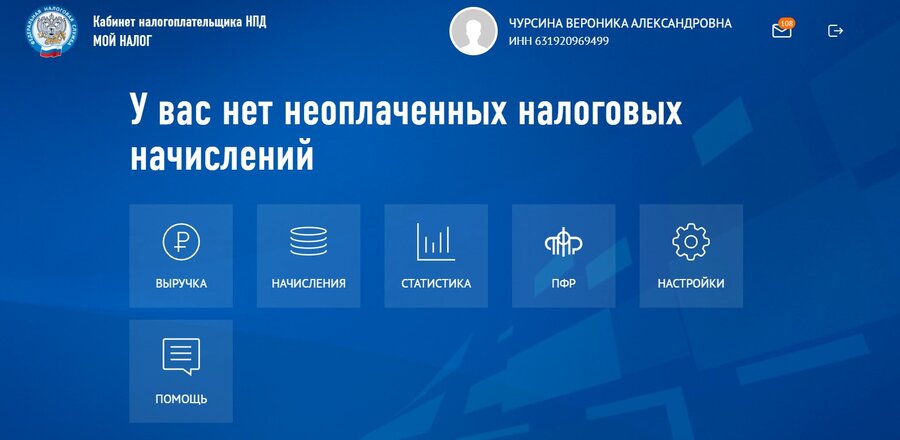

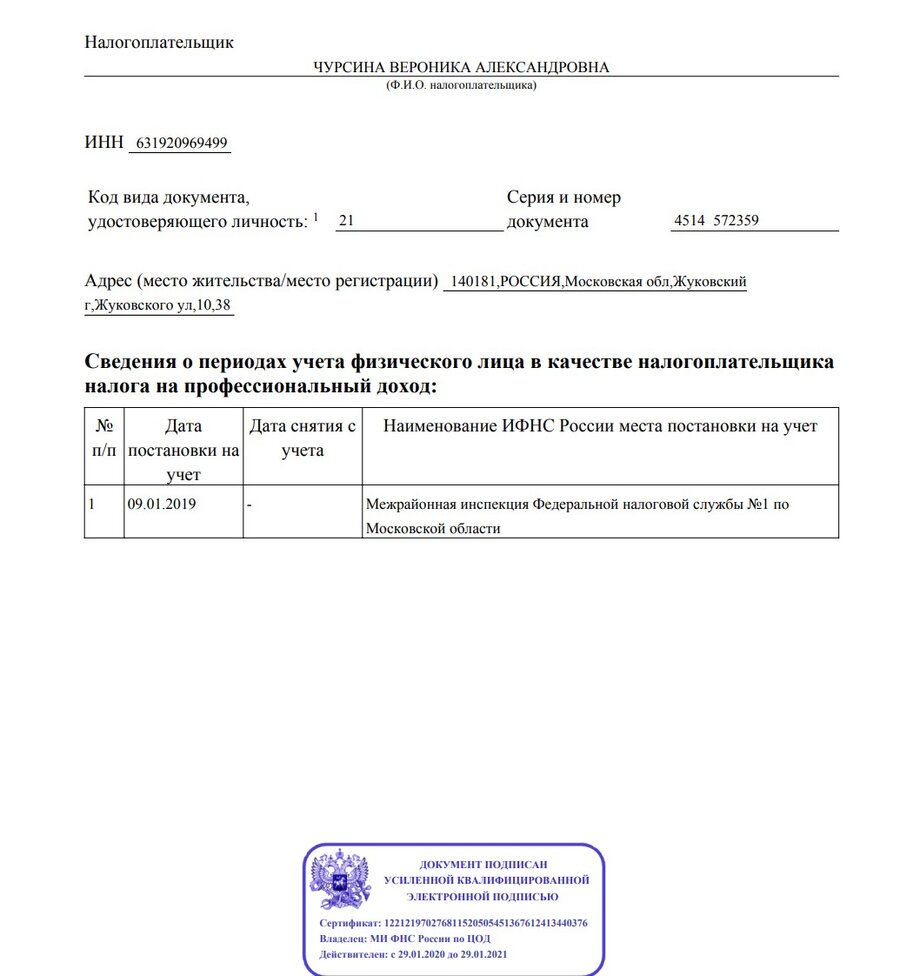

Регистрация через личный кабинет налогоплательщика

Самый простой способ регистрации в веб-версии сайта ФНС, и я пользовалась именно им.

Обращаю внимание: личный кабинет плательщика налога на профессиональный доход в ФНС — это отдельный кабинет — не тот, в который вы заходите чтобы посмотреть, например, налоги на недвижимость или чтобы подать декларацию.

Для регистрации понадобится ИНН, а зарегистрироваться смогут все желающие жители России или стран Евразийского экономического сообщества.

Как действовать:

- Перейдите по ссылке на личный кабинет будущего налогоплательщика НПД.

- Подтвердите номер телефона.

- Выберите свой регион. Это необходимо, так как 63 % уплаченных налогов идут в бюджет региона. Остальные 37 % — в Фонд обязательного медицинского страхования (ФОМС).

- Если у вас есть аккаунт на сайте «Госуслуги», выберите раздел «Госуслуги» и кликните «Зарегистрироваться». Все ваши данные система подтянет самостоятельно.

- Согласитесь на обработку персональных данных и подтвердите согласие с правилами работы.

- Увидев предупреждение, что вы встаете на учет как плательщик НПД, кликните «Согласен».

Дело сделано, вы теперь — самозанятый.

Точно так же легко по инструкции на сайте ФНС вы можете прекратить регистрацию в этом налоговом статусе в любой момент.

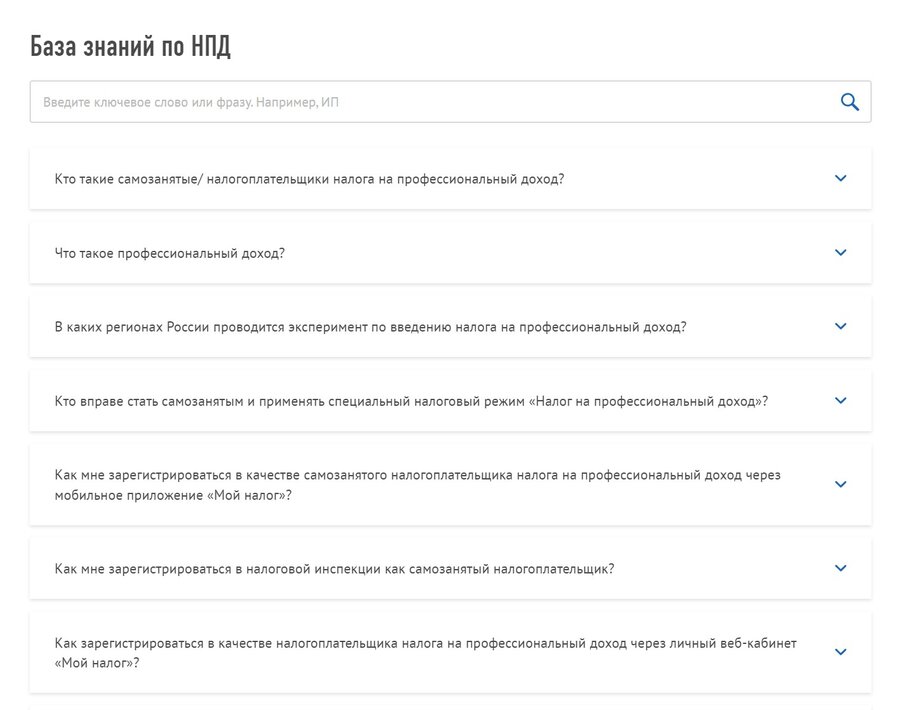

А еще вы получите доступ к базе знаний ФНС, где найдете ответы на десятки вопросов об этом относительно новом налоговом режиме.

Регистрация в мобильном приложении «Мой налог»

Это официальное приложение от ФНС России. Для регистрации через него понадобится паспорт и пароль от обычного, не «самозанятого», личного кабинета налогоплательщика.

Как действовать:

- Скачайте приложение «Мой налог».

- Выберите пункт «Регистрация по паспорту РФ».

- Укажите номер мобильного телефона и введите код из sms-сообщения.

- Выберите свой регион.

- Направьте камеру смартфона на разворот паспорта с вашим фото, и нажмите кнопку «Распознать». На этом моменте могут быть сложности, рекомендую проходить идентификацию при хорошем дневном освещении.

- Кликните кнопку «Подтвердить».

- Сделайте на камеру смартфона снимок анфас для подтверждения личности.

- Еще раз кликните на кнопку «Подтверждаю».

Регистрация пройдена, и ФНС уже в курсе, что вы теперь плательщик налога на профессиональный доход.

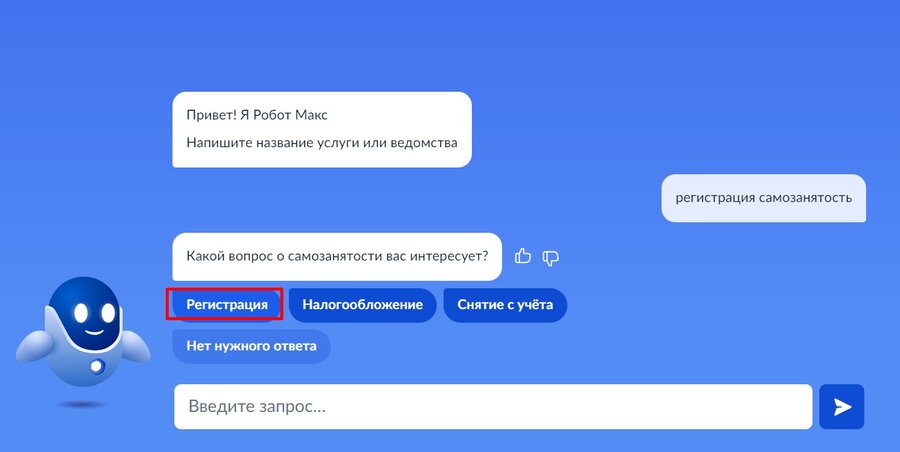

Регистрация через сайт «Госуслуги»

Понадобится подтвержденная учетная запись на портале государственных услуг.

- Зайдите на сайт «Госуслуги», и во внутренней поисковой строке наберите «регистрация самозанятость».

- Укажите свой регион.

- Проверьте ИНН и кликните на пункт «Подтверждаю».

Все остальное система сделает за вас.

Процесс едва ли займет больше пары минут. Вести работу, указывать доход, формировать чеки вам все равно придется либо в личном кабинете налогоплательщика в ФНС, либо в приложении.

Дополнительный способ

Теоретически в качества плательщика НПД можно зарегистрироваться и через уполномоченные банки, например через СБЕР. Но смысла в посредниках между вами и ФНС никакого нет, и никаких преференций такой вариант регистрации не дает.

Коротко о главном

- Самозанятость — самая простая и доступная возможность легализоваться и спать спокойно для тех фрилансеров, кто работал на себя, но не платил налоги, опасаясь, что это будет долго, накладно и хлопотно.

- Самозанятыми можно быть с 14 лет. Налоговый режим плательщиков НПД могут применять граждане России, Украины и стран ЕАЭС, проживающие на территории России. В ЕАЭС в настоящее время вместе с Россией входят Республика Армения, Республика Беларусь, Республика Казахстан и Кыргызская Республика.

- Налоговая нагрузка в режиме НПД минимальная, и составляет 4-6 %.

- Максимально разрешенный уровень годового дохода — 2,4 млн Ꝑ.

- Основной плюс — отсутствие бюрократической волокиты.

- Основной минус — пока самозанятость остается только налоговым, но не социально-трудовым статусом.

- Зарегистрироваться в качестве плательщика НПД можно через сайт ФНС, приложение «Мой налог» и через сайт «Госуслуги».

.jpg)

.jpg)

.jpg)

.jpg)

.png)

.png)

.png)