В прошлом году я открыл ИП и наступил на стандартные грабли: не подал вовремя уведомление о выборе налогового режима и автоматом попал на ОСНО. Пришлось разбираться с НДС — налогом на добавленную стоимость.

Что это такое, кто платит и как все устроено — читайте в статье.

- Что такое НДС

- Кто платит НДС, а кто — нет

- Какие существуют ставки НДС

- Льготы по НДС

- Как рассчитывается НДС

- Сроки уплаты НДС

- Как сделать налоговый вычет по НДС

- Как можно уменьшить сумму НДС

- Что будет, если не платить НДС

- Коротко о главном

Что такое НДС

НДС — это налог на добавленную стоимость. Название вполне отражает смысл налога: он берется с прибавочной стоимости товара или услуги. Проще всего объяснить на примере.

Допустим, компания производит кирпичи. У них есть себестоимость: она складывается из стоимости песка и глины, фонда оплаты труда, амортизации основных фондов (здания, оборудование), транспортных издержек и так далее. К примеру, себестоимость одного кирпича — 5 рублей. Именно столько компания тратит на его производство.

Но кирпич никогда не продается по себестоимости. Во-первых, никто не будет работать в ноль, во-вторых, заводу нужны средства на развитие, ремонт изношенного оборудования и прочего. Любой бизнес нацелен на получение прибыли, а без добавленной стоимости прибыли не бывает.

Так вот: НДС как раз и платится с добавочной стоимости товара или услуги, в нашем примере — кирпича. Производя его за 5 рублей, кирпичный завод продает товар по 10 и добавленная стоимость составляет 5 рублей. Именно с этой суммы и берется НДС.

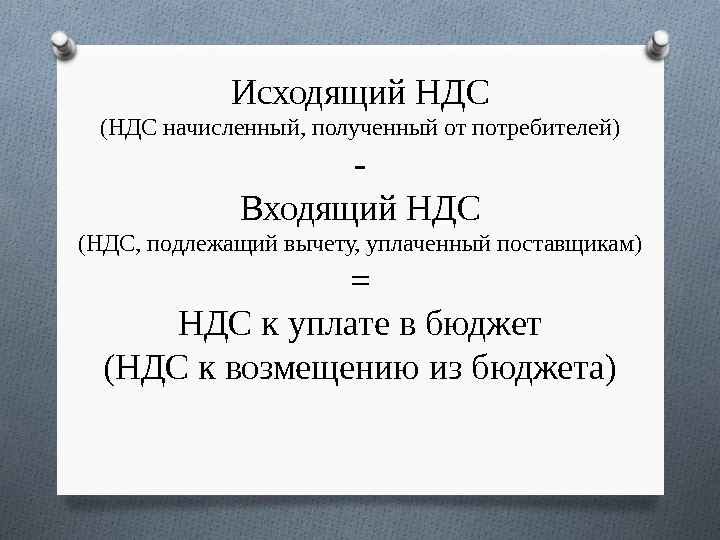

Пример выше — для одного конкретного предприятия. Но на практике речь всегда идет о цепочке плательщиков налога на добавленную стоимость. Наш кирпичный завод — лишь промежуточное звено этой цепочки. До него есть другие: для производства кирпича покупается песок и глина, электричество и газ, красители, а также другие товары и услуги. В стоимости этих товаров тоже есть НДС — он называется входящим.

Кирпич у завода покупают застройщики. Они берут товар, в стоимость которого включен НДС. Он называется исходящим: это деньги, которые застройщик платит заводу. Простыми словами, входящий НДС — это потраченные деньги, а исходящий — полученные.

И самое главное: НДС — это не прямой, а косвенный налог. По сути наш кирпичный завод его не уплачивает: он включен в конечную стоимость товара. Это означает, что платит за него конечный покупатель, который находится в конце цепочки.

На заметку: предприятия и компании — плательщики налога на добавленную стоимость очень не любят работать с контрагентами, которые не платя НДС.

Дело в том, что НДС к уплате в бюджет рассчитывается как разница между входящим и выходящим налогом. Если контрагент, у которого покупаются товары или услуги, не платит НДС, а клиентам выставляются счета с НДС, часть налога придется оплатить из собственных средств.

Кто платит НДС, а кто — нет

Работать с налогом на добавленную стоимость закон обязывает не всех предпринимателей. Налоговым кодексом предусмотрены всего 3 случая, когда это нужно делать.

ИП или юрлицо работают на таких налоговых режимах, как ОСНО (общая система налогообложения) или ЕСХН (единый сельскохозяйственный народ)

Правда, есть несколько исключений: НДС на ОСНО не платится, если продаж за отчетный период не было. Но отчитаться перед налоговыми органами все равно придется — в этом случае нужно подать так называемую «нулевую» декларацию. Второй случай, когда НДС на этих режимах можно не платить — если выручка за квартал менее 2 миллионов рублей.

Компании на ЕСХН также платят НДС не всегда. Этого можно не делать, есть налоговый режим применяется первый год и если доходы в прошлом году были меньше 60 миллионов рублей.

Компания является налоговым агентом

Здесь все чуть сложнее. Налоговым агентом может оказаться любое юридическое лицо или индивидуальный предприниматель, если он приобрел товары из-за рубежа, работает с конфискованным имуществом, пользуется услугами иностранных компаний на территории РФ и других случаях, предусмотренных статьей 161 налогового кодекса Российской федерации. Пример: ИП на УСН арендует склад у муниципалитета. С этой суммы нужно платить налог на добавленную стоимость. С других расходов ИП НДС не уплачивается.

Бизнес занимается импортом товаров из-за рубежа

Здесь все просто: если заниматься такой деятельностью, со стоимости товаров нужно будет уплатить в бюджет НДС.

А теперь можно выдохнуть: все остальные ИП и ООО налог на добавленную стоимость не платят. Это касается всех видов «упрощенки» (УСН «Доходы» и УСН «Доходы минус расходы»), патентной системы налогообложения (ПСН), и налога на профессиональный доход (НПД), который платят самозанятые граждане и ИП.

Какие существуют ставки НДС

Налог на добавленную стоимость исчисляется в виде процента с налогооблагаемой базы. В стандартном случае это стоимость реализованных за отчетный период товаров и услуг или математическая сумма НДС каждого товара или услуги в отдельности.

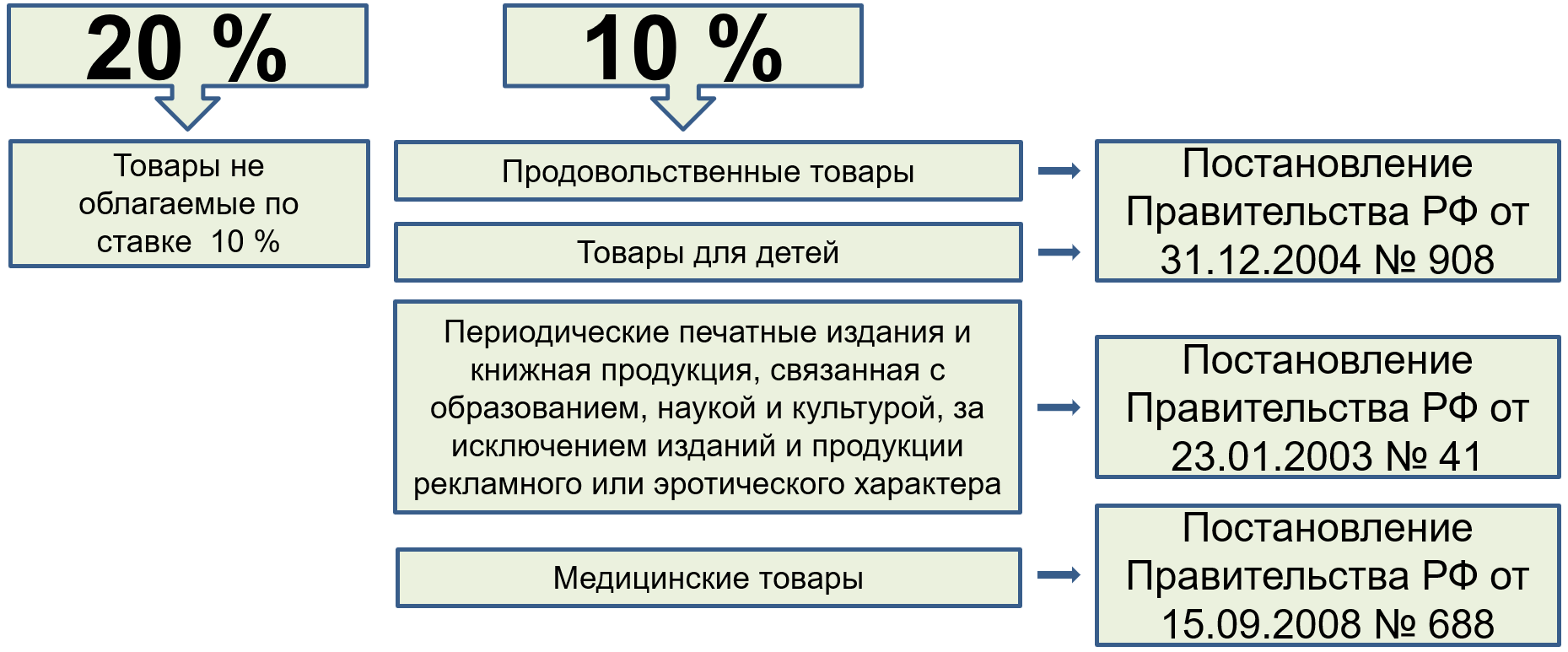

Налоговое законодательство РФ предусматривает 3 категории ставок этого налога:

- Ставка НДС 0 %. Применяется при экспорте, транспортировке углеводородов по трубопроводам, некоторых видах логистических услуг и других случаях.

- Ставка НДС 10 %. Самая распространенная. Применяется почти для всех продуктов питания (мясо и мясопродукты, молочные, хлебобулочные и мучные изделия), детских товаров и так далее.

- Ставка НДС 20 %. Используется в случаях, не попадающих в два предыдущих пункта.

Подробно о ставках, а также товарах и услугах, для которых они применяются, написано в статье 164 Налогового кодекса РФ.

Льготы по НДС

Выше мы рассмотрели случаи, при которых НДС можно не платить, даже если работать на ОСНО или ЕСХН. В дополнение к ним есть еще несколько льгот: если под них попасть, налог на добавленную стоимость не уплачивается.

- НДС не платят участники проекта «Сколково». Это логично: инновации нужны государству и тем, кто ими занимается, ни к чему дополнительная налоговая нагрузка.

- Налог не платится, если компания занимается выдачей займов, торговлей акциями или пассажирскими перевозками.

- Также НДС не платят предприятия общепита, если их годовой доход не превышает 2 миллиона рублей. Правда, есть оговорка: доля доходов с общепита в общей структуре дохода должна быть не менее 70 %. Например, пекарня реализует хлебобулочные изделия на вынос, а еще в магазине есть небольшое кафе. Если выручка с кафе 70 % и более от общей, такая пекарни не платит НДС вообще. Менее 70 % — платит на общих основаниях.

- Предприятия общепита, которые только что открылись и работают первый год.

Чтобы получить льготы, нужно подавать в налоговые органы необходимые документы: декларации, выписки из КУДИР, а также другие бумаги, в зависимости от каждого конкретного случая. Необходимо учитывать и другие требования налогового законодательства. Так, например, если выручка общепита менее 2 миллионов, он вроде бы не обязан платить НДС. Но если сырье ввозится из-за рубежа, с этих расходов налог на добавленную стоимость нужно уплатить: вспоминаем статью 161 налогового кодекса Российской Федерации.

Как рассчитывается НДС

Разбавим статью несложной математикой. Расчеты приведем для понимания принципа: для составления декларации лучше обратиться к бухгалтеру или воспользоваться специальными программами.

Итак, приведем стандартный пример из ритейла и возьмем базовую схему оптово-розничной торговли «купи-продай». Мы купили 100 футболок для продажи на маркетплейсе Wildberries по оптовой цене: 600 рублей. Цена складывается как себестоимость футболки (500 рублей) и НДС 20 % — 100 рублей.

Всего потратили 60 000 рублей, так как счет-фактура от поставщика содержала налог на добавленную стоимость. Для футболок и большей части одежды для взрослых это 20 %, или 10 000 рублей. Это — входящий НДС.

Далее мы продали футболки по 1 200 рублей с НДС и получили выручку в размере 120 000. Эта сумма тоже включает НДС 20 %, или 20 000 рублей.

Сумма налога к уплате рассчитывается как разница между исходящим и входящим НДС, в нашем случае это

20 000 — 10 000 = 10 000 рублей

Именно эта сумма подлежит уплате в бюджет и должна быть включена в налоговую декларацию.

Как видите, налог косвенный и полностью ложится на хрупкие плечи покупателя. Продавец ничего не теряет: он покупает футболки по 600, делает наценку в 400, а НДС добавляет сверху всего этого, поэтому на прибыли он не отражается. Мы получили выручку в размере 120 000 рублей, 10 000 заплатили государству. В моменте 110 000 рублей — наши деньги.

А теперь подробно расскажем, почему «НДС-ники» мягко говоря неохотно работают с организациями и ИП, которые не платят НДС. На самом деле здесь все тоже просто: если контрагент не работает с налогом на добавленную стоимость, у вас не будет входящего НДС. Принять к вычету нечего.

Если вернуться к нашему примеру, НДС к уплате в бюджет можно рассчитать как

20 000 — 0 = 20 000 рублей

При ровно таком же раскладе мы должны заплатить в бюджет 20 000 рублей, а не 10 000 рублей. А останется 100 000, а не 110 000 рублей.

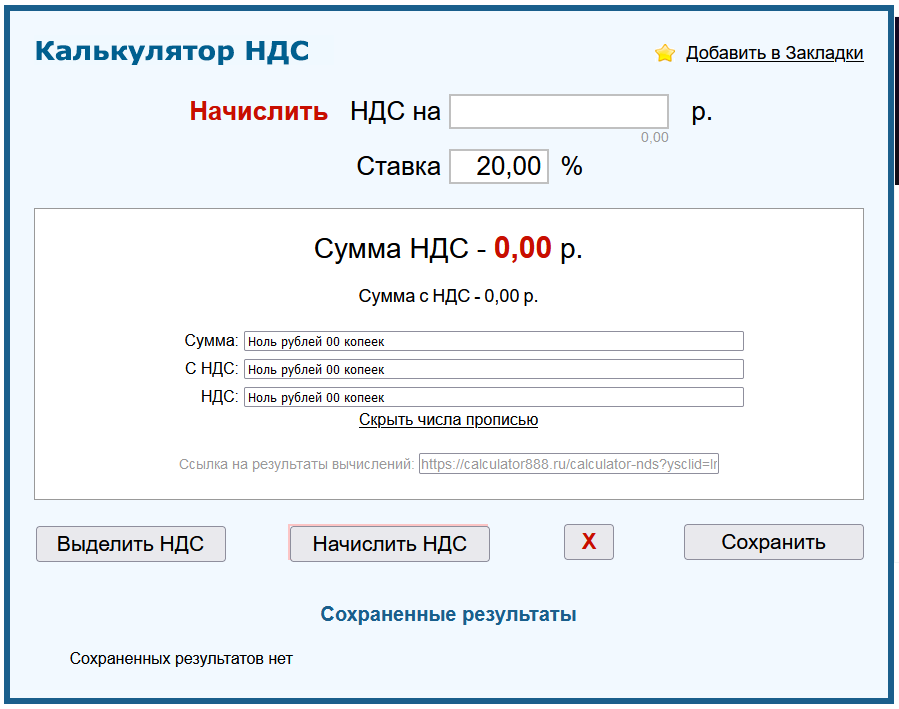

Специальные калькуляторы для расчет НДС

В интернете есть масса калькуляторов для расчета налога на добавленную стоимость. Не стоит обольщаться: все они весьма примитивны и имеют только две функции: выделить НДС из суммы и начислить НДС на сумму. Или узнать размеры входящего и исходящего НДС. С этим может справиться любой, кто умеет пользоваться обычным калькулятором и знает, что такое проценты.

Для расчета налога в масштабах деклараций и даже просто для работы такие инструменты не годятся. Если вы занимаетесь реализацией товаров или услуг, производством или экспортом, все равно нужно нанимать бухгалтера или использовать специализированные программы.

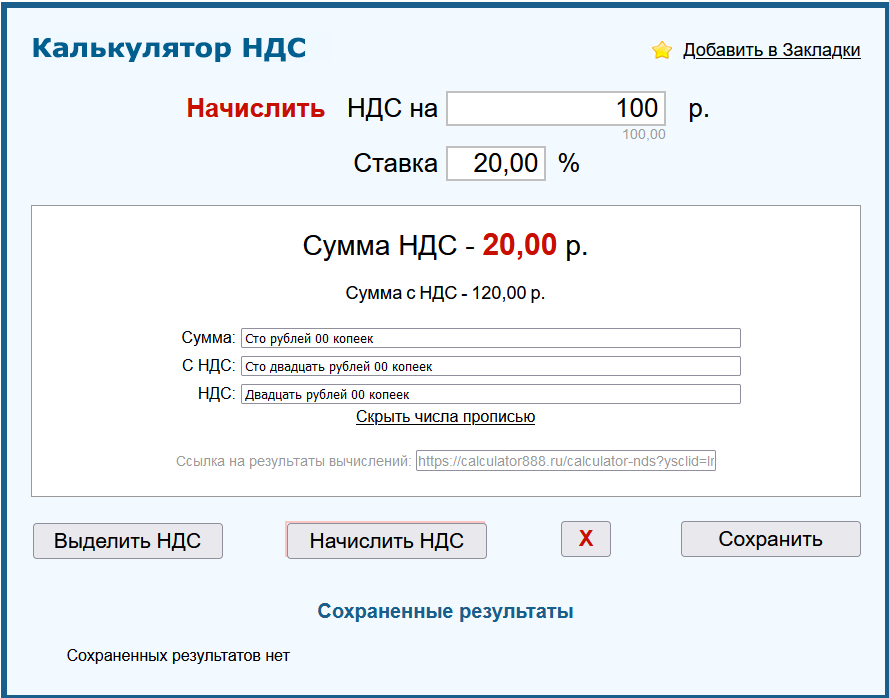

Вот как выглядит стандартный калькулятор для расчета налога на добавленную стоимость:

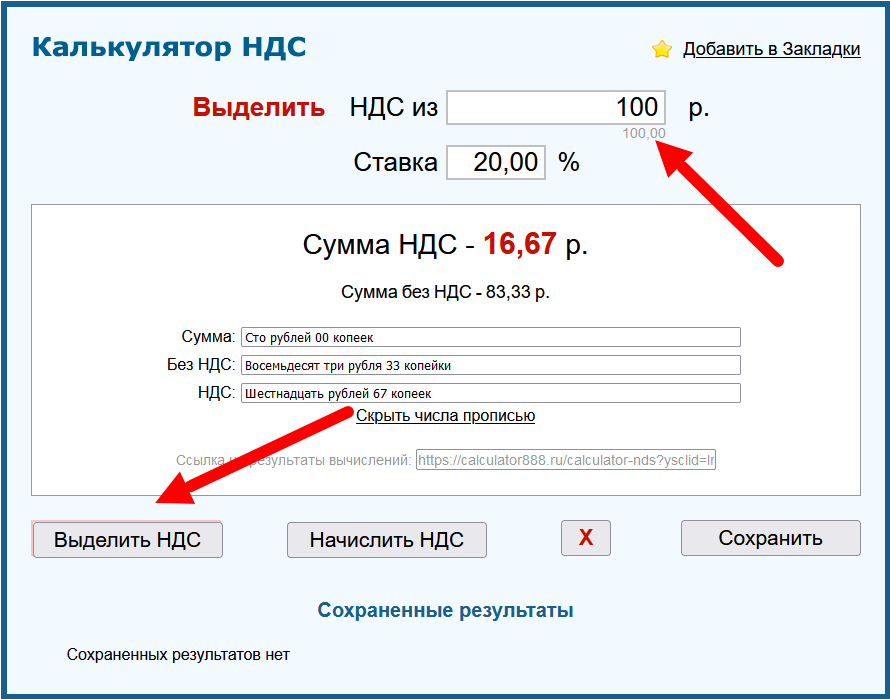

Попробуем инструмент в деле. Допустим, нам нужно выделить НДС из суммы: узнать, какой размер налога на добавленную стоимость включает в себя цена товара. В верхнем поле вводим цену, затем нажимаем кнопку «выделить НДС»:

Получаем, что 16,67 рублей — это налог на добавленную стоимость, упакованный в цену товара или услуги.

Теперь попробуем начислить НДС: определить, какой НДС прибавить к стоимости товара и указать в счете-фактуре при продаже. Снова вводим сумму и нажимаем кнопку «начислить НДС»:

Здесь инструмент показывает размер НДС и цену товара (услуги) с учетом налога на добавленную стоимость. У продвинутых калькуляторов есть дополнительные функции: сохранить результаты, поменять ставку и так далее.

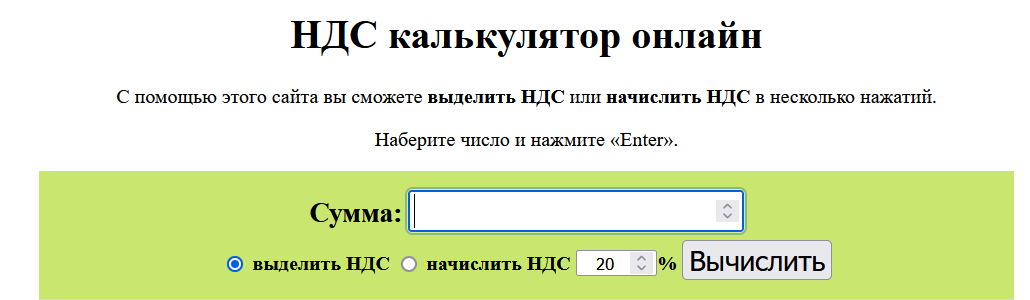

Вот еще один калькулятор — выглядит по-другому, но функционал тот же:

Сроки уплаты НДС

В этом плане все предельно логично: мы уже говорили, что отчетный период по НДС — это квартал. Поэтому и декларации нужно заполнять и сдавать ежеквартально, не позднее 25 числа месяца, который следует за отчетным периодом.

Например, первый квартал года — это январь, февраль и март. Это значит, что декларацию по НДС за первый квартал нужно сдать в налоговую не позднее 25 апреля. И так далее: декларация на второй квартал сдается 25 июля, за третий — 25 октября, а за четвертый — 25 января. Если день сдачи выпадает на выходной или праздник, он переносится на ближайший следующий рабочий день.

Итак, подать декларацию нужно до 25 числа месяца, который следует за отчетным кварталом. Но в уплате налога есть хитрость. Его не обязательно перечислять полностью: можно поделить на 3 равные части и оплачивать в течение 3 месяцев, не позднее 28 числа. Если брать первый квартал, первый платеж нужно совершить до 28 апреля, второй — до 28 мая и третий — до 28 июня.

Но закон разрешает выплатить и раньше. Главное условие — первая часть не должна быть меньше одной трети всей суммы. Разберем примеры.

Допустим, сумма НДС к уплате в первом квартале — 9 000 рублей. До 28 апреля мы в любом случае должны перечислить в бюджет не менее 3 тысяч рублей — это треть от всей суммы. До 28 мая надо уплатить еще не менее одной трети, но можно и больше, например, всю оставшуюся сумму.

Можно оплатить и всю сумму сразу — 28 апреля. А можно разделить ее на 3 части и платить по 3 000 рублей до 28 числа каждого месяца. Платится НДС через ЕНС — единый налоговый счет.

Если при расчет налога к уплате получились суммы с копейками, они округляются до рублей в меньшую сторону в первые два месяца и в большую — в последнем.

Как сделать налоговый вычет по НДС

Сначала разберемся, что такое налоговый вычет. В общем случае это деньги, на которые можно уменьшить налогооблагаемую базу. Проще говоря, платить меньше налогов. Налоговый вычет можно оформить и для налога на добавленную стоимость.

Грубо говоря: есть ряд случаев, когда уже уплаченный НДС можно вернуть. Эти случаи перечислены в статьях 171 и 172 налогового кодекса РФ. Их довольно много, но суть одна: получить вычет можно только в случае, если бизнес является конечным потребителем товара или услуги. Купили оборудование для компании — НДС можно вернуть обратно. Арендуете помещения, а арендодатель выставляет счета-фактуры с НДС? Эти деньги также можно вернуть из бюджета.

Для того, чтобы получить налоговый вычет по НДС, нужно правильно оформить документы для ФНС. Дело в том, что предприниматели здесь нередко хитрят и проводят фиктивные, несуществующие сделки для того, чтобы получить вычет, который в этом случае будет просто деньгами в подарок или просто указывать не те суммы, которые есть в реальности. Судите сами: если я на бумаге приобрету условный станок за 12 миллионов рублей (200 000 из которых — налог на добавленную стоимость), теоретически могу уменьшить на эту сумму размер налога на добавленную стоимость. Но если станок и деньги существуют только на бумаге, и я никому ничего не платил, 200 000 государство заплатит мне просто так.

По этой причине налоговая пристально следит за всеми операциями, по которым предприниматели оформляют вычет по НДС. Да, вы верно поняли: за станок придется отчитаться по полной, вплоть до того, что инспектор лично приедет и проверить его наличие. Не говоря уже о документах: договорах купли-продажи, счетах-фактурах и документов, подтверждающих постановку станка на учет на баланс предприятия.

Эти документы налоговая запросит сама: ваша задача указать НДС к вычету в налоговой декларации. А может и не запросит: если сделка не вызывает подозрения, декларацию просто примут, а размер НДС снизят.

Как можно уменьшить сумму НДС

Получить налоговый вычет по НДС — не единственный способ снизить его размер. Уменьшить размер налога на добавленную стоимость можно еще одним способом — при помощи возмещения НДС из бюджета. Как мы помним из предыдущих частей статьи, налоговая ставка НДС может быть разной: 0,10 или 20 %.

Так вот: при импорте товара за рубеж применяется налоговая ставка 0 %. При этом при производстве такого товара предприятие закупает сырье и расходные материалы, уплачивая при это налог на добавленную стоимость. Эти деньги и можно вернуть из бюджета.

Рассмотрим пример. Компания производит насосное оборудование и продает его в Армению. При импорте ставка будет 0 %: армянам НДС не выставишь, как и любой иностранной компании. В бюджет РФ эти деньги не попадут по определению.

При этом для производства насоса нам понадобится электродвигатель, рабочее колесо, корпус, автоматика и так далее. Все это покупается у поставщиков, а цена обязательно включает НДС. Например, один насос обходится в 1 200 000 рублей, 200 000 из которых — налог на добавленную стоимость, который выставили контрагенты — тот самый входящий НДС.

Поскольку НДС определяется как разница между исходящим и входящим НДС, в нашем случае получается:

НДС к уплате = 0 — 200 000 рублей = — 200 000 рублей

Налог к уплате получился отрицательным. Это и есть возмещение НДС: государство должно нам вернуть 200 000 рублей. НДС — косвенный налог и предприятия не платят его из собственных денег. А здесь конечный потребитель в Армении и НДС он не платит. Значит деньги из бюджета вернут.

Что будет, если не платить НДС

Ничего хорошего. Закон рассматривает три случая нарушения в уплате налога на добавленную стоимость:

- НДС рассчитан верно, но не уплачен вовремя. Штраф за такое нарушение не предусмотрен: на неуплаченную сумму налога будут начислять пени в размере 1/300 ключевой ставки Центрального банка за день просрочки. На январь 2024 года это

- НДС рассчитан неверно в сторону уменьшения, при этом речь идет об ошибке в расчетах. Просто бухгалтер не так рассчитал сумму налога. В этом случае уже придется заплатить штраф в размере 20 % от суммы недоимки. Пример: реальный налог к уплате — 20 000 рублей, а бухгалтер ошибся и указал в декларации только 10 000 рублей. Штраф составит 20 % от этой суммы — 2 000 рублей.

- НДС умышленно занижен и налоговая это доказала. Здесь штрафные санкции серьезнее и сумма штрафа больше ровно вдвое: 40 % от суммы недоимки. Пример: реальный налог к уплате — 20 000 рублей, но предприниматель умышленно занизил его до 10 тысяч. Придется заплатить штраф в размере 40 % этой суммы — 4 000 рублей.

16 : 300 = 0,053 % за каждый день просрочки

Если размер неуплаченного в бюджет НДС — 100 000 рублей, то к этой сумма ежедневно будет прибавляться еще 0,053 %, или 53 рубля ежедневно.

Вернемся к первому случаю, когда НДС рассчитан, декларация подана, но компания по каким-то причинам не платит налог. Как мы говорили, с первого дня просрочки будут начисляться пени в размере 1/300 ставки Центробанка на текущий момент. Но до бесконечности так продолжаться не будет: рано или поздно ФНС выставит требование уплатить налог в полном размере.

В требовании будет указан срок, до которого это нужно сделать. Опоздали и здесь — налоговая обратиться в банк, где у вас открыт расчетный счет с инкассационным поручением. Если средств на счете достаточно, их просто спишут в размере налога и нападавших пени. Недостаточно — счет заблокируют. Как только деньги на уплату налога поступят, банк спишет их и переведет на счет ФНС.

Дальше — крайности: в случае длительной неуплаты налоговики пойдут к судебным приставам со всеми вытекающими. Они будут взыскивать деньги всеми законными способами: имуществом, наличными и так далее. И наконец в случае, когда взять с компании нечего, ФНС может инициировать процедуру банкротства.

Коротко о главном

- НДС — это налог на добавленную стоимость. Налог — косвенный, и платит его конечный потребитель, а предприниматель лишь перечисляет средства в бюджет.

- НДС платят предприниматели на таких налоговых режимах, как ОСНО и ЕСХН, а также налоговые агенты и импортеры.

- Налог рассчитывается как разница между входящим и исходящим НДС. Ставки НДС в РФ — 0, 10 или 20 %.

- Налоговая декларация НДС подается не позднее 25 числа месяца, следующего за отчетным кварталом.

- Если правильно рассчитать, но не заплатить налог, будут начисляться пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки.

- Если умышленно занизить размер налога, придется заплатить штраф в размере 40 % недоимки. В случае простой бухгалтерской ошибки штраф меньше — 20 % суммы недоимки.

Материалы:

- Освобождение от налогообложения в условиях зачетного метода расчета НДС Текст научной статьи по специальности «Экономика и бизнес» И. А. Конончук

- Практические аспекты изменения методики расчета налога на добавленную стоимость. Рыкунова В.Л.

- Налоговый маневр по НДС и страховым взносам: фискальная нейтральность Текст научной статьи по специальности «Экономика и бизнес» Ахмадеев Равиль Габдуллаевич Быканова Ольга Алексеевна

.jpg)

.jpg)

.jpg)

.png)

.png)

.png)

Комментарии

Комментариев пока нет. Будьте первым!

Оставить комментарий