Сейчас легализовать малый и микробизнес гораздо проще, чем 5–10 лет назад. При этом предприниматель может даже выбрать наиболее комфортный режим налогообложения. Рассмотрим все за и против каждого способа: кому подойдет оформление самозанятости и оплата налога на профессиональный доход, а кому — регистрация статуса ИП.

- Кто такие ИП и самозанятые

- В чем разница?

- Отличия ИП и самозанятого

- Кто может стать ИП и самозанятым

- Как зарегистрировать ИП или самозанятость

- Платежи и отчетность самозанятых и ИП

- Расходы ИП и самозанятых

- Кем выгоднее стать, ИП или самозанятым

- Плюсы и минусы ИП и самозанятого

- Коротко о главном

Кто такие ИП и самозанятые

Индивидуальный предприниматель (ИП) — это физическое лицо с правами юрлица, который может вести предпринимательскую деятельность. Он может вести бизнес, платить налоги и получать доход, нанимать сотрудников и оплачивать страховые взносы как юрлицо, но при этом является обычным физическим лицом.

Самозанятый (плательщик НПД) — это гражданин, перешедший на специальный налоговый режим, в рамках которого может легализовать монетизацию своего хобби, стартапа или подработку. Вариант оплаты НПД — налога на профессиональный доход, подойдет для всех, кто зарабатывает сам, не имея прямого работодателя.

Кроме того, предприниматель со статусом ИП может стать самозанятым, но в этом случае придется учитывать ограничения обоих режимов. Например, человек не сможет нанимать сотрудников.

В чем разница?

Основные отличия — в налогах, возможностях и обязанностях. У самозанятого меньше ответственности и меньше возможностей для бизнеса, зато и налоги не выше 6 %.

Оба налоговых режима справедливы к физлицам и не подходят юридическими лицами. Если говорить коротко, то самозанятым быть проще, но этот режим подходит только микробизнесу или для самого старта карьеры, и предполагает много ограничений.

Статус ИП предлагает больше возможностей для предпринимателя, но и дает больше обязанностей — от уплаты обязательных взносов до соблюдения отчетности. Кроме того, в отличие от плательщиков НПД и юрлиц, индивидуальные предприниматели отвечают за результаты своей деятельности своим личным имуществом.

Отличия ИП и самозанятого

Приведем наглядную таблицу отличий между режимами — добавляйте статью в закладки для удобного сравнения в любое время.

|

Критерий сравнения |

Самозанятый |

Индивидуальный предприниматель |

|

Территория, где действуют режимы |

Действует по всей стране, но нужно указать регион, где предоставляются услуги |

Нет ограничений по конкретным регионам |

|

Ограничения по доходам |

2,4 млн ₽ в год, без ограничения по доходам в течение месяца |

В зависимости от системы налогообложения. ИП на патенте — не более 60 млн ₽ в год, на УСН — 219,2 млн ₽ |

|

Возможность нанимать сотрудников |

Нет, но можно заключать разовые договоры ГПХ. Однако есть риск, что такой договор могут признать трудовым |

До 15 человек на патенте и до 130 — на УСН |

|

Возможность совмещать с работой по найму |

Можно совмещать, если деятельность проводится в свободное от основной работы время. При этом трудовой стаж не прерывается, а ЗП не учитывается при расчете налога |

Ограничения действуют только на госслужбу. Предприниматель может совмещать и работу, и бизнесу, но страховые взносы придется платить за оба вида деятельности |

|

Требования к онлайн-кассе |

Не требуется, чеки формируются через приложение |

Обязательна при продажах физлицам |

|

Действующие налоговые ставки и взносы |

Налог на продажу физлицам 4 %, юрлицам — 6 %. Страховые взносы самозанятый платит по своему желанию |

Налог зависит от выбранного режима, при этом страховые взносы придется платить в любом случае |

|

Возможность налогового вычета |

10 000 ₽ при первой регистрации с автоматическим понижением ставки пока сумма неизчерпается |

Вычеты предусмотрены только для ИП на ОСНО. При применении спецрежимов право на вычет теряется |

|

Налоговые гарантии |

В законе от 27.11.2018 N 422-ФЗ закреплены текущие условия для плательщиков НПД до 2028 года |

Налоговая нагрузка и взносы ежегодно увеличивается. Сумма взносов на 2024 год составляет 49 500 ₽ |

|

Поблажки |

До окончания срока действия эксперимента ФНС обещает не штрафовать плательщиков НПД |

Предприниматели, впервые перешедшие на спецрежимы УСН и ПСН, могут использовать налоговые каникулы |

При совмещении обоих режимов на ИП накладывается ограничения плательщика НПД — нельзя нанимать сотрудников, и придется влезать в лимиты по доходам. При нарушении условий бизнесмен должен в течение 20 дней выбрать другой спецрежим налогообложения — или он автоматически вернется в статус ИП с ОСНО.

Кто может стать ИП и самозанятым

Стать плательщиком НПД или получить статус ИП могут дееспособные и совершеннолетние граждане, а также подростки с 14 лет при наличии разрешения родителей.

В регистрации ИП могут отказать военнослужащим, госслужащим, а также сотрудникам прокуратуры и правоохранительных органов. Также нельзя будет оформиться иностранцам и людям без гражданства, например, если есть только вид на жительство или РВП.

Будущим индивидуальным предпринимателям нельзя будет изготовлять медпрепараты, продавать оружие или боеприпасы, заниматься страхованием, охраной, продавать туруслуги или открывать ломбард. Кроме того, этот статус не дает право на производство или перепродажу алкоголя. Во всех подобных случаях подойдет только открытие ООО.

Самозанятыми, в отличие от ИП, могут также стать граждане стран ЕАЭС, однако перечень предоставляемых услуг более скромный. Платить НПД можно только, если заниматься следующими видами деятельности:

- Продажа товаров собственного производства.

- Организация праздников, услуги фото- и видеосъемки.

- Оказание бухуслуг для других компаний.

- Сдача помещения в аренду.

- Строительство и ремонт помещений.

- Оказание косметических услуг на дому.

- Маркетинговые услуги.

- Доставка товаров.

- Оказание консультаций различного рода.

Кроме того, плательщики НПД не могут заниматься лицензируемыми видами деятельности. Например, предоставлять услуги медицинского массажа или водить пассажирские автобусы — в таких случаях нужно будет оформить статус индивидуального предпринимателя и лишь потом перейти на режим НПД.

Как зарегистрировать ИП или самозанятость

Рассмотрим подробно этот вопрос.

Самозанятость

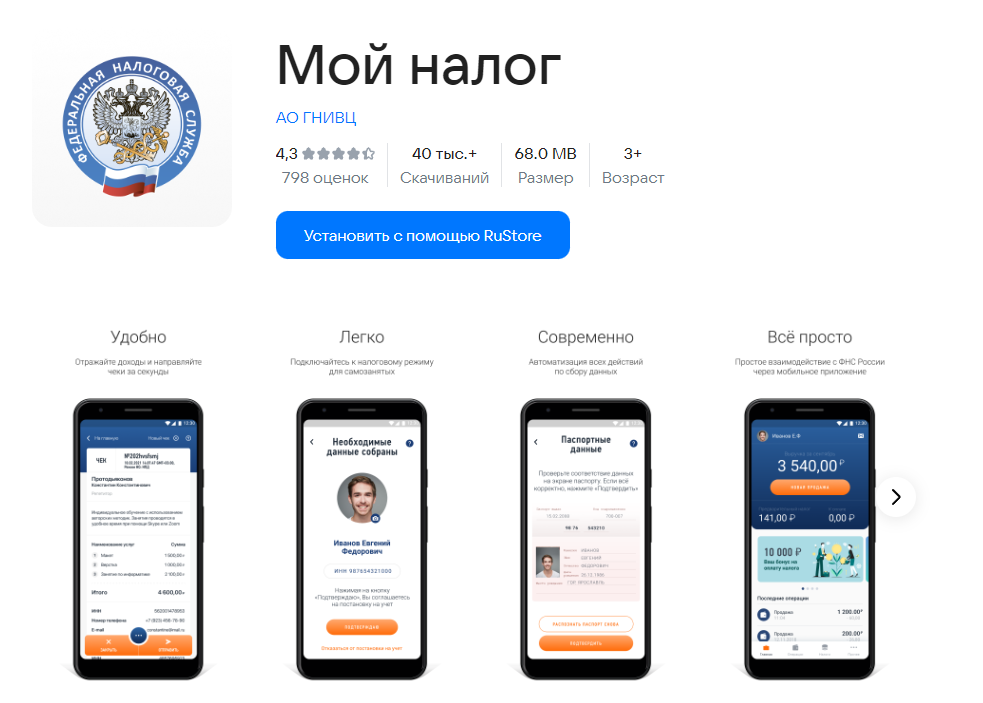

Для регистрации самозанятости достаточно скачать приложение ФНС «Мой налог» — там потребуется отсканировать паспорт, сделать фото на телефон и подтвердить свои данные. Приложение автоматически заполнит заявление для налоговой и уведомит о постановке на учет.

ИП

Чтобы зарегистрироваться, бизнесмену требуется написать заявление в ФНС и заплатить 800 ₽ госпошлины, если подавать документы в офисе налоговой. Если отправить документы электронно — через МФЦ или нотариуса — пошлину платить не придется.

При подаче заявления гражданину также потребуется паспорт и заявление о выбранном спецрежиме: УСН или патент, если предприниматель ранее не был на НПД — в противном случае через 30 дней предприниматель будет переведен на ОСНО. Если предприниматель ранее был самозанятым, режим НПД автоматически сохранится.

ИП с НПД

Для перехода предпринимателя на режим НПД (самозанятость), достаточно зарегистрироваться в приложении «Мой налог» и подать заявление об отказе от УСН, если этот спецрежим ранее применялся. Далее остается закрыть декларацию в налоговой и заплатить оставшиеся налоги для ИП.

Платежи и отчетность самозанятых и ИП

У плательщиков НПД минимальная налоговая нагрузка и отчетность. Самозанятый должен фиксировать доходы в приложении и отправлять клиентам чеки, а сам налог взимается единственным платежом. Налог уплачивается за прошлый месяц до 25 числа настоящего месяца. Никаких деклараций подавать не нужно, а налоговая ставка составляет 4 % за сделки с физлицами и 6 % — с юрлицами.

С ИП немного сложнее — платежи зависят от выбранного спецрежима, но все виды налогов можно заменить единым платежом. Например, предприниматели на УСН могут вместо НДФЛ, НДС и налога на имущество физлиц оплачивают только один единый налог.

Для оплаты налогов предприниматели должны заполнять декларации. Кроме того, все индивидуальные предприниматели обязаны платить за себя страховые взносы — пенсионное и медицинское страхование.

Расходы ИП и самозанятых

У самозанятых расходов практически нет — платить страховые взносы не обязательно, приложение учета бесплатно, а онлайн-касса не нужна. При режиме НПД гражданин тратит средства только на ресурсы для производства товаров — затраты на себестоимость.

У предпринимателей расходы больше — помимо затрат на производство есть ряд обязательных платежей за наемных сотрудников. Сюда относят оплату труда, 13 % НДФЛ и 30 % страховых взносов по трудовому договору за каждого работника. Также ИП требуется оплачивать обслуживание онлайн-кассы и расчетного счета, а платить страховые взносы для себя.

Кем выгоднее стать, ИП или самозанятым

При выборе между 2 режимами стоит в первую очередь учитывать ограничения. У самозанятых это запрет на найм сотрудников, перепродажу товаров и лимит в 2.4 млн ₽ дохода в год, у ИП — требования наличия онлайн-кассы, расчетного счета, деклараций при уплате налогов и обязательные страховые взносы.

Отсюда возникает 4 сценария для выбора.

- Тестирование новой сферы деятельности. Если работа не подходит под ограничения НПД, самозанятость — самый легкий способ прощупать нишу, попробовать себя в новом деле и начать новый бизнес.

- Производство товаров и услуг только своими силами. Режим НПД отлично подойдет для граждан, которые желают легализовать свое хобби или подработку, для которой не требуется перепродажа товаров и найм сотрудников или. Например, гражданин может продавать мыло, сделанное своими руками, через интернет-магазин, а вот продавать готовую подарочную упаковку нет — только крафтовую обертку.

- Перепродажа продукции. Если предприниматель не собирается производить или собирать товар перед продажей, подойдет только ИП. Например, частные столяры могут продавать мебель как поставщики на маркетплейсах, а перепродавать мебель, сделанную на фабрике, — только ИП.

- Производство товаров мелким оптом. Для хобби или малого бизнеса, который наращивает обороты, придется оформлять ИП. Например, если плательщик НПД не сможет укладываться в лимит по доходам или будет нуждаться в найме сотрудников.

Кроме того, при выборе между режимами стоит учитывать социальный статус, который дает ИП. Банки, кредитные организации и прочие организации охотнее дадут ипотеку или кредит индивидуальному предпринимателю, чем самозанятому. Во многом это обусловлено слабо сформированной инфраструктурой услуг для плательщиков НПД. Режим еще молодой — в дальнейшем ситуация будет выравниваться.

Плюсы и минусы ИП и самозанятого

Для быстрого анализа можно сравнить все преимущества и недостатки обоих режимов.

|

Самозанятый |

ИП |

||

|

|

- |

|

|

|

Налоговая ставка ниже |

Доход ограничен на 2,4 млн ₽ в год |

Лимиты на доходы выше: от 60 до 219.2 млн ₽ |

Налоги выше — от 6 до 30 % в зависимости от режима НО |

|

Нет отчетов, только отправка чеков |

Работать придется самостоятельно |

Можно нанимать сотрудников в штат |

Нужно сдавать декларации |

|

Не нужна онлайн-касса |

Налоги платятся со всех доходов, без учета себестоимости товаров и услуг |

Налоги платятся с прибыли, можно сэкономить, вычитая себестоимость |

Обязательна онлайн-касса при торговле с физлицами |

|

Взносы не обязательны |

Трудовой стаж не начисляется |

Есть трудовой стаж |

Взносы обязательны, независимо от дохода |

|

Не нужен расчетный счет |

Нет социальных гарантий — больничных и отпусков |

Выше доверие у банков и кредитных организаций |

Работать можно только по указанным ОКВЭД |

|

Зарегистрироваться можно без посещения ФНС |

Нельзя работать со старым работодателем в течение 2 лет после регистрации |

Зарегистрировать и закрыть сложнее |

|

Коротко о главном

- ИП и самозанятость (плательщики НПД) — статусы физических лиц, дающие право вести предпринимательскую деятельность и платить налоги.

- Стать плательщиком НПД легче, но здесь много ограничений: нельзя нанимать сотрудников по трудовому договору и зарабатывать выше 2,4 млн ₽ в год.

- Статус ИП дает право нанимать персонал и зарабатывать до 219 млн ₽ в год, в зависимости от спецрежима налогообложения. Однако индивидуальные предприниматели должны платить страховые взносы и сдавать отчетные декларации.

- Самозанятые не отвечают личным имуществом перед государством, а у индивидуальных предпринимателей имущество может быть изъято за долги по бизнесу.

- Режим НПД подойдет для освоения новой профессии, тестирования рынка или монетизации хобби. Самозанятость легче открыть и проще закрыть, нет обязательной отчетности и обязательных взносов.

- Режим НПД не позволяет перепродавать товары — только реализовать товары или услуги собственного производства.

- Статус ИП придется получать всем предпринимателям, которые выросли из микробизнеса. Статус потребуется при росте доходов, необходимости нанять сотрудников, а также для ведения лицензируемой деятельности или перепродажи товаров.

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.png)

.png)

.png)